تحلیلگر 21Shares: وضعیت کنونی اتریوم شبیه آمازون دهه ۹۰ میلادی است

یکی از تحلیلگران شرکت مدیریت دارایی 21Shares معتقد است سرمایهگذاران وال استریت هنوز به پتانسیل شبکه اتریوم آگاه نیستند. وضعیت کنونی این بنیاد، دقیقا مشابه وضعیت آمازون در اوایل دهه ۹۰ میلادی است؛ پیش از آنکه به یک غول تکنولوژی دو تریلیون دلاری تبدیل شود.

به گزارش میهن بلاکچین، صندوقهای قابل معامله در بورس (ETF) اسپات اتریوم که در ماه ژوئیه (تیر) راهاندازی شدند، در مقایسه با ETFهای اسپات بیت کوین، ورودیهای نسبتاً کمی داشتهاند. لینا الدیب (Leena ElDeeb)، تحلیلگر تحقیقاتی در 21Shares، معتقد است ورود سرمایهگذاران بزرگ به ETFهای اتریوم تنها زمانی اتفاق میافتد که پتانسیلهای اتریوم درک شود.

اظهارات تحلیلگران درباره اتریوم

الدیب اظهار داشت:

اتریوم پیچیده است، مانند آمازون دهه ۹۰ میلادی؛ این بنیاد پتانسیلی عظیم دارد اما کاربردهای آن بهسادگی قابل درک نیستند.

فدریکو بروکاته (Federico Brokate)، نایب رئیس و سرپرست بخش ایالات متحده در 21Shares نیز میگوید:

آمازون به عنوان یک کتابفروشی آنلاین آغاز به کار کرد و کمتر کسی پیشبینی میکرد که به یک شرکت بزرگ جهانی در حوزه تجارت الکترونیک و محاسبات ابری تبدیل شود و نحوه خرید ما و استفاده از خدمات دیجیتال را متحول کند.

بهطور مشابه، اتریوم نیز به عنوان یک پلتفرم قرارداد هوشمند ساده شروع به کار کرد؛ اما از زمان راهاندازی در سال ۲۰۱۵ تاکنون، بیش از ۱۴۰ میلیارد دلار در برنامههای دیفای (DeFi) ارزش دارد. بروکاته اینگونه ادامه داد:

همانطور که آمازون فراتر از کتابها پیش رفت و صنایع مختلف را بازتعریف کرد، اتریوم نیز با کاربردهای انقلابی خود که امروز نمیتوانیم بهطور کامل تصور کنیم، میتواند ما را شگفتزده کند.

در حالی که ارزش بازار ۳۲۰ میلیارد دلاری اتریوم تنها ۶.۲۵٪ ارزش آمازون را تشکیل میدهد، بروکاته یکی از مزیتهای اتریوم نسبت به آمازون دهه ۹۰ میلادی را دسترسی آن به جامعه بزرگی از نیروهای متخصص میداند که برای بهبود شبکه فعالیت میکنند. بروکاته افزود:

تا پایان دهه ۹۰ میلادی، آمازون حدود ۷٬۶۰۰ کارمند داشت؛ در حالی که شبکه اتریوم امروز بیش از ۲۰۰ هزار توسعهدهنده فعال (شامل مهندسان نرمافزار، محققان و طراحان پروتکل) را در اختیار دارد که به تکامل آن کمک میکنند.

بروکاته همچنین با اشاره به ۱.۵ میلیون نفری که شرکت آمازون در سراسر جهان استخدام کرده است، میگوید که این رشد و گسترش میتواند در اکوسیستم اتریوم نیز مشاهده شود.

سرمایهگذاری نهادهای بزرگ مالی در بستر اتریوم

اتریوم با چالشهایی از سوی شبکه سولانا و دیگر رقبای خود در حوزه لایه ۱ مواجه شده، اما همچنان در دنیای صرافیهای غیرمتمرکز، بازارهای وامدهی، استیبل کوینها و بازار داراییهای دنیای واقعی (RWA) پیشتاز است.

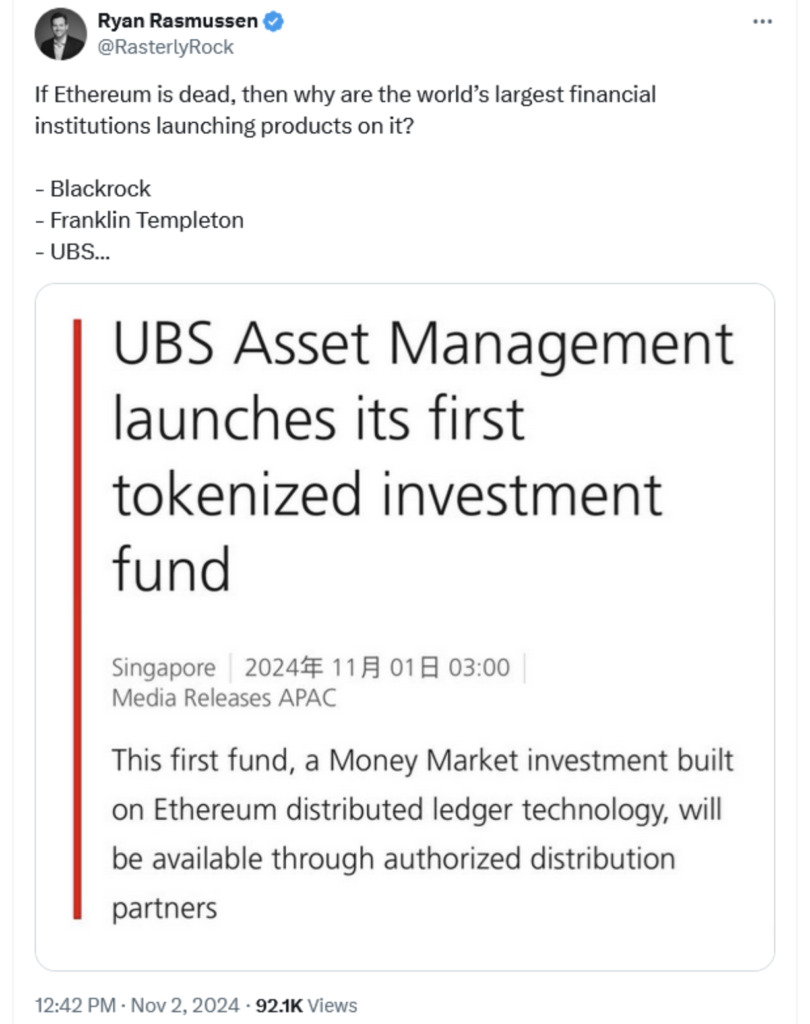

شرکت بلک راک (BlackRock)، بزرگترین شرکت مدیریت دارایی جهان، بیش از ۵۳۳ میلیون دلار از صندوقهای بازار پول خود را در شبکه اتریوم توکنیزه کرده است. بانک اتحادیه سوئیس نیز در تاریخ ۱ نوامبر (۱۱ آبان) یکی از صندوقهای توکنیزه شده خود را عرضه کرده است. همچنین، شرکتهای پرداختی مانند پیپل (PayPal) و ویزا (Visa) نیز در حال گسترش خدمات خود در شبکه اتریوم هستند.

رایان راسمیوسن (Ryan Rasmussen)، مدیر ارشد تحقیقات در شرکت مدیریت دارایی بیتوایز (Bitwise) در پلتفرم X میگوید:

اگر اتریوم به پایان رسیده است، پس چرا بزرگترین نهادهای مالی و اقتصادی جهان محصول خود را در بستر آن راهاندازی میکنند؟

میزان ورودی ETFهای اتر همچنان پایین است

با این حال، بروکاته خاطرنشان کرد تنها تعداد کمی از سرمایهگذاران به پتانسیل اتریوم واقفاند و بسیاری از آنها فعلاً ترجیح دادهاند که به ETFهای اسپات اتر ورود نکنند.

الدیب همچنین افزود که سرمایهگذاران کوتاهمدت همچنان با احتیاط رفتار میکنند و تا زمانی که وضوح بیشتری در مورد پتانسیل و کاربرد اتریوم ایجاد نشود، تمایل کمتری به سرمایهگذاری در ETFهای اسپات اتر خواهند داشت. وی گفت:

ما همچنان خوشبینیم که همراه با بلوغ بیشتر بازار و افزایش کاربردهای اتریوم، احساسات سرمایهگذاران نسبت به این شبکه مثبت شود و پذیرش بیشتری در بازار به دست آورد.

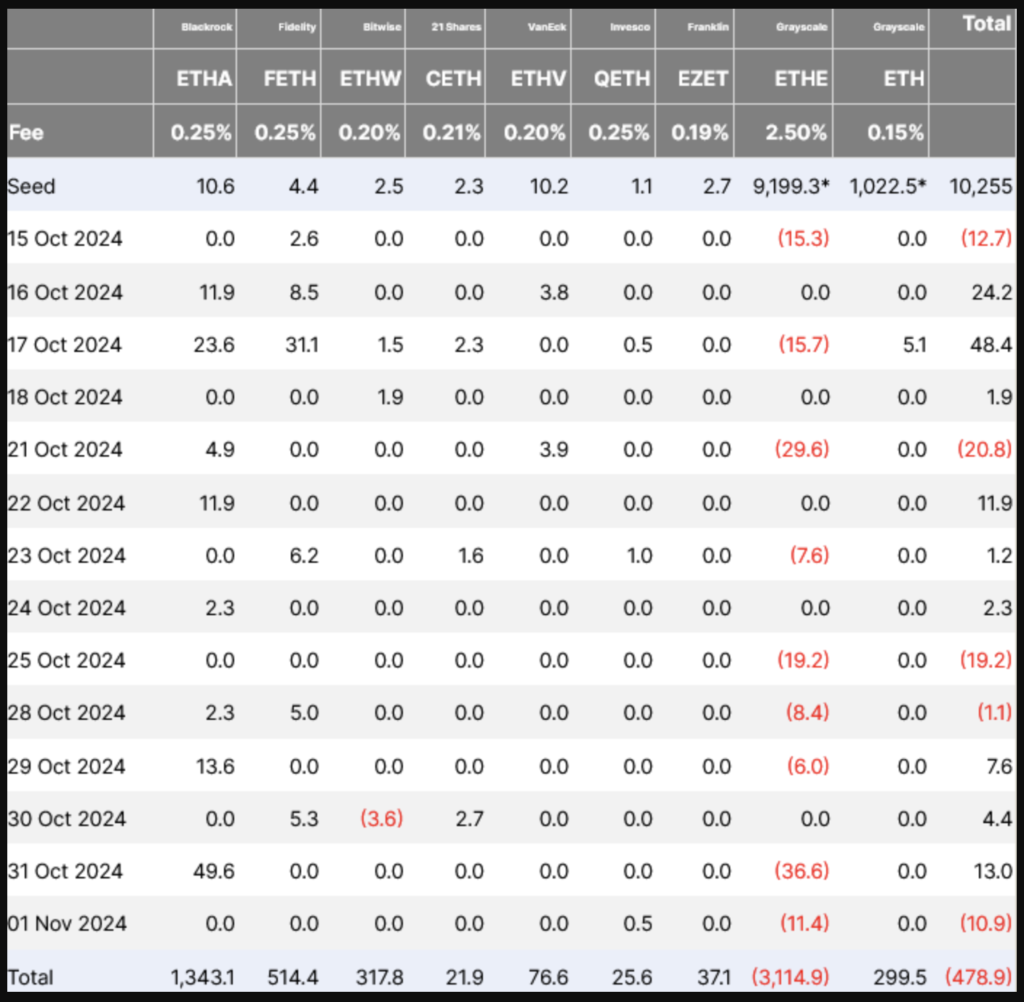

کاتالین تیشهاوزر (Katalin Tischhauser)، مدیر تحقیقاتی بانک سیگنوم (Sygnum Bank) اشاره کرد که ورودی ETFهای اسپات اتر تنها ۹٪ از ورودی ETFهای اسپات بیت کوین در طول ۹۰ روز اول را تشکیل میدهند؛ این در صورتی است که خروجیهای گریاسکیل (Grayscale) را نادیده بگیریم.

تیشهاوزر معتقد است این وضعیت عمدتاً به دلیل دوره کوتاه بازاریابی و همچنین زمانی است که سرمایهگذاران نیاز دارند تا ETFهای اسپات بیت کوین را هضم کنند؛ همچنین کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) هنوز اجازه استیکینگ را نمیدهد.

وی افزود که اگر سرمایهگذاران فرصت بیشتری برای بررسی فرصتهای اتریوم داشته باشند، این چشمانداز میتواند تا ۱۲ ماه آینده بسیار متفاوت باشد. به همین دلیل، تیشهاوزر در حال حاضر نگران مقدار کم ورودی ETFهای اسپات اتر نیست و اظهار داشت:

بسیار زود است که صحبت از حذف آنها کنیم؛ سرمایهگذاران سنتی به زمان نیاز دارند.

شرکت 21Shares یکی از هشت شرکت ارائهدهنده ETFهای اسپات اتر در ایالات متحده است که ۲۱.۹ میلیون دلار ورودی خالص داشته است.

به گفته تیشهاوزر، کمبود سرمایهگذاریهای نهادی میتواند به دلیل استراتژی مقیاسپذیری لایه ۲ اتریوم باشد که بر درآمدهای مین نت اتریوم تأثیر گذاشته است.

سیکی ژنگ (CK Zheng)، مدیر ارشد سرمایهگذاری در صندوق ZX Squared Capital، اظهار داشت کاهش درآمدهای اتریوم میتواند برای بسیاری از سرمایهگذاران وال استریت که علاقهمند به تجزیه و تحلیل جریانهای نقدی برای ارزیابی هستند، خوشایند نباشد.

با این حال، بروکاته با مقایسه این وضعیت با شرایط آمازون در دهه ۹۰ که به طور مداوم با زیانهای فصلی مواجه بود، نگرانی خاصی نسبت به مشکلات درآمدی اخیر اتریوم ندارد، زیرا استراتژی مقیاسپذیری لایه ۲ این شبکه در حال جذب میلیونها کاربر جدید با هزینههای پایین است.

بروکاته افزود که در نهایت، کارمزدهای لایه ۲ به اندازهای کافی خواهد بود که کارمزدهای مین نت اتریوم به سطوح پیش از معرفی بلابها (Blob) بازگردد.